14 KiB

14|基金投资:如何让专业人士帮你赚钱?

你好,我是王喆,今天我要跟你聊一聊基金投资。

从2019年到2021年上半年,得益于A股的上涨,特别是各大行业龙头企业的股价增长,股票型基金的收益率非常强势。这让基金投资成为了普通投资者眼中非常热门的一种投资手段。

但是,你真的了解基金吗?基金是只有股票型基金一种吗?基金的运作方式是怎样的?我们普通投资者应该如何借助基金,实现我们的财富增长呢?

今天,就让我带你走近基金,讲一讲基金投资的正确打开方式。

基金到底是什么?

很多同学看到“基金到底是什么”这个标题,估计会说:王老师,你也太看不起我了。我就算再小白,也不至于不知道基金是什么吧。基金不就是跟股票啊,债券啊,黄金啊一样嘛:都是投资标的,有一个净值,然后通过投资后净值上涨赚钱。

严格地说,这样的理解还真不算准确。基金跟股票、债券这些投资标的,其实是有本质区别的,它不能归入我在 03讲 介绍的四大投资标的中的任何一个。因为本质上来说,基金并不是一种具体的投资标的,而是一种投资工具。

这种独特的属性是由基金的运作方式决定的。具体来讲,基金是由基金公司建立,由指定的基金经理管理,可以投资于股票、债券、黄金、石油、房地产等几乎所有投资标的的一组投资组合。

举个例子来说,图1 是“基金一哥”张坤管理的易方达蓝筹精选混合基金的投资组合。你可以看到,这只基金不仅投资了A股的贵州茅台,还投资了港股的美团;不仅投资了传统的白酒行业,还投资了新兴的互联网行业。所以简单来说,基金就是基金经理根据自己的投资理念管理的一个投资组合。

上面是我们从总体上对基金的定义,其实还可以细化一点,从不同维度对基金进行分类。

比如,根据投资标的的不同,基金主要分为以下四种:

- 投资于股市的股票型基金;

- 投资于债市的债券型基金;

- 股市债市都投的混合型基金;

- 投资于短期货币市场的货币基金。

基金还可以按照投资地点分类,比如分别投资于美国、欧洲、日本的不同QDII(Qualified Domestic Institutional Investor,合格的境内机构投资者)基金。

我们还可以按照投资的特点,来对基金进行分类,比如完全按照指数比例被动配置的指数型基金,和根据基金经理的理念主动配置的主动型基金等等。

总之,有了基金这个投资工具,你只需要开一个账户,就可以实现全品类、全世界、全策略的投资。你可以反过来想想:如果没有基金,要想投资美股还得专门把钱转成美元,在美国开证券账户,这么高的门槛就能“劝退”不少人了。而通过基金投资,只需要找投资美股的QDII基金就可以了。这是多么强大且方便的投资工具!

选基金,就是选基金经理为你打工

既然我们已经清楚了,基金是一种投资工具,那下一步就是要研究清楚怎么用好这个投资工具。在投资股票的时候,我们看好一只股票,直接买入就可以了。但在买入基金的时候,由于基金和股票有着本质上的不同,选基和选股的逻辑也是完全不一样的。这里,我们先好好讲一讲选基的逻辑,在后面的16讲再讲一讲如何选股。

那选择基金的逻辑是什么呢?这里我先打个比方,帮助你理解:选择一只基金,更接近于选择一位基金经理为你打工,帮你管钱。你和基金经理的关系,类似于老板和职业经理人的关系。

我们想雇佣一位基金经理,主要原因是我们没有太多精力去研究一个特定的投资领域。所以,我们要把专业的事情交给专业的人去做,把做调研、做管理的事情外包给基金经理,让他帮我们管理一部分财富。

所以,选基金的过程,像极了董事长或投资人创建公司和选择CEO的过程。你想想,一位投资人想创建一个公司,他会按照怎样的步骤来呢?我想典型的步骤就两步:

1.选择行业和方向。

2.选择合适的CEO管理我的公司。

这和选择基金的步骤本质上是完全一致的。选择基金,就要先选择你想投资的赛道,再选择一位优秀的基金经理帮你管钱。下面,我们就来详细聊聊这两个步骤。

第一步,基于资产配置组合或支点投资法,选择一个你认可的投资赛道。

首先,我们要做的就是选择赛道。选择的依据主要有两个,一是被动的资产配置组合,二是主动的投资支点。

如果你的依据是被动的资产配置组合,基金的作用就是实现资产配置的工具。

还是拿我们熟悉的永久组合当例子。永久组合这个配置是由股票、债券、黄金和货币基金组成的,在实现永久组合的时候,我们就会面临这个问题:股票是一个资产大类,我们时间和水平都有限,哪有能力管理一个复杂的股票组合呢?在这个时候,基金就派上用场了。你只要雇佣一位基金经理,帮你管股票这部分钱就好了。

这个时候,就像李腾老师在 04讲 中讲到的,沪深300指数基金就非常合适。因为沪深300指数是由300只流动性好、体量较大,最能代表中国沪市和深市的300只成份股组成的。所以可以说它就是中国股市的晴雨表,而且由于它的成份股是由沪深交易所精选的,往往表现还好于大盘的表现(如图2所示,附数据链接)。试想一下,如果没有基金这个方便的工具,你需要自己管理300只股票,那估计平时也不用做什么其他的事情了。

同理,不管是投资黄金、债券,还是货币,你都可以找到对应的基金。这样,你只需要当好董事长就可以了,冲锋陷阵的事情就交给你挑选的基金经理吧。

另一个依据是“支点投资法”,也就是基于投资支点进行主动投资。和被动的资产配置组合相比,很多同学是可以基于自己的分析确定一个赛道的。

比如,小C同学利用自己的专业信息优势,分析了新能源行业的发展潜力,断定最近五年内,新能源车取代传统汽车的趋势会加速进行。于是,小C依托这些分析判断,给自己设立了一个投资支点,准备投资新能源这个赛道。

但这时候问题又来了:小C 只能通过这个投资支点,判断出新能源这个行业是有长期发展前景的,也就是确定投资的大方向。但是,具体到买哪只股票,小C 又没有精力做更深入的研究了。比如,谈到新能源电池,小C就纠结了:到底是宁德时代强,还是比亚迪发展好?谈到新能源汽车的电子元件,小C也搞不清楚振华科技和德赛西威都在干什么。

这些疑惑都说明,小C的投资支点就只能支撑到他关于行业的判断。那这种情况下,购买一只新能源的行业基金,就远比购买一只新能源相关的个股要合适得多。

所以,在进行基金投资的时候,要先明确你的投资判断位于投资理财金字塔的哪个层级,是投资标的大类级别,还是行业级别,还是更细分的赛道级别。然后,选择对应层级上的基金,这样才能精确地对应你的投资逻辑。

那么到现在,作为董事长的你已经选好赛道了,下一步就是挑选一个合适的CEO了。

第二步,选择一名优秀的基金经理。

要选择一名好的CEO,我们首先要关注的当然是他的历史业绩。这跟我们自己去应聘是一样的,只有拥有一个好的履历,做过很多成功的项目,才能证明你是一位优秀的候选人。这个时候,你可能会有疑问:在选择基金的时候,到底是基金的历史表现重要,还是管理这只基金的基金经理的历史业绩重要?

这是个好问题,也是一个至关重要的问题,我在这里可以给出明确的答案:对于任何主动型基金,基金经理的历史业绩远远比基金本身的历史表现重要。为什么会这样呢?

这主要还是由基金公司的运作模式决定的。对所管理的基金,基金经理几乎拥有绝对掌控权,而其他支持性的团队(比如投研团队)只起到辅助作用。基金的盈利与亏损,责任几乎完全由基金经理来承担。所以,如果一只基金更换了基金经理,那么就意味着这只基金的灵魂被更换了,就算它的历史业绩再光鲜,都不具备很强的参考价值。

在“基金经理是一只基金的灵魂”这个前提下,我们就可以得到两条非常有价值的推论了:

- 新的基金尽量不要购买。如果要一定要购买的话,就必须先调研清楚这只新基金的经理的历史业绩,并且要重点查看这位基金经理是不是操盘过同类的基金。

- 更换了基金经理的基金等同于一只新基金。如果一只基金更换了基金经理,那么它所有的历史评级、历史业绩都不具备很强的参考价值,几乎可以看成一只新基金。

在明确了基金经理的重要性之后,问题的关键就在于如何判断不同基金经理表现的优劣了。这是一件非常专业的事情,一些资产管理公司的投研团队会花大量时间研究不同公募、私募团队的业绩表现,涉及的指标包括但远远不限于Alpha、Beta、夏普率、业绩归因、风格分析等等。

专业的事情,当然要交给专业的人去讲解。下一讲,就由管理了十几年基金的李腾老师来上一节实战课,讲一讲如何考虑各类因素,快速挑选出一只优质的基金。

基金经理是为你服务的,不是为你背锅的

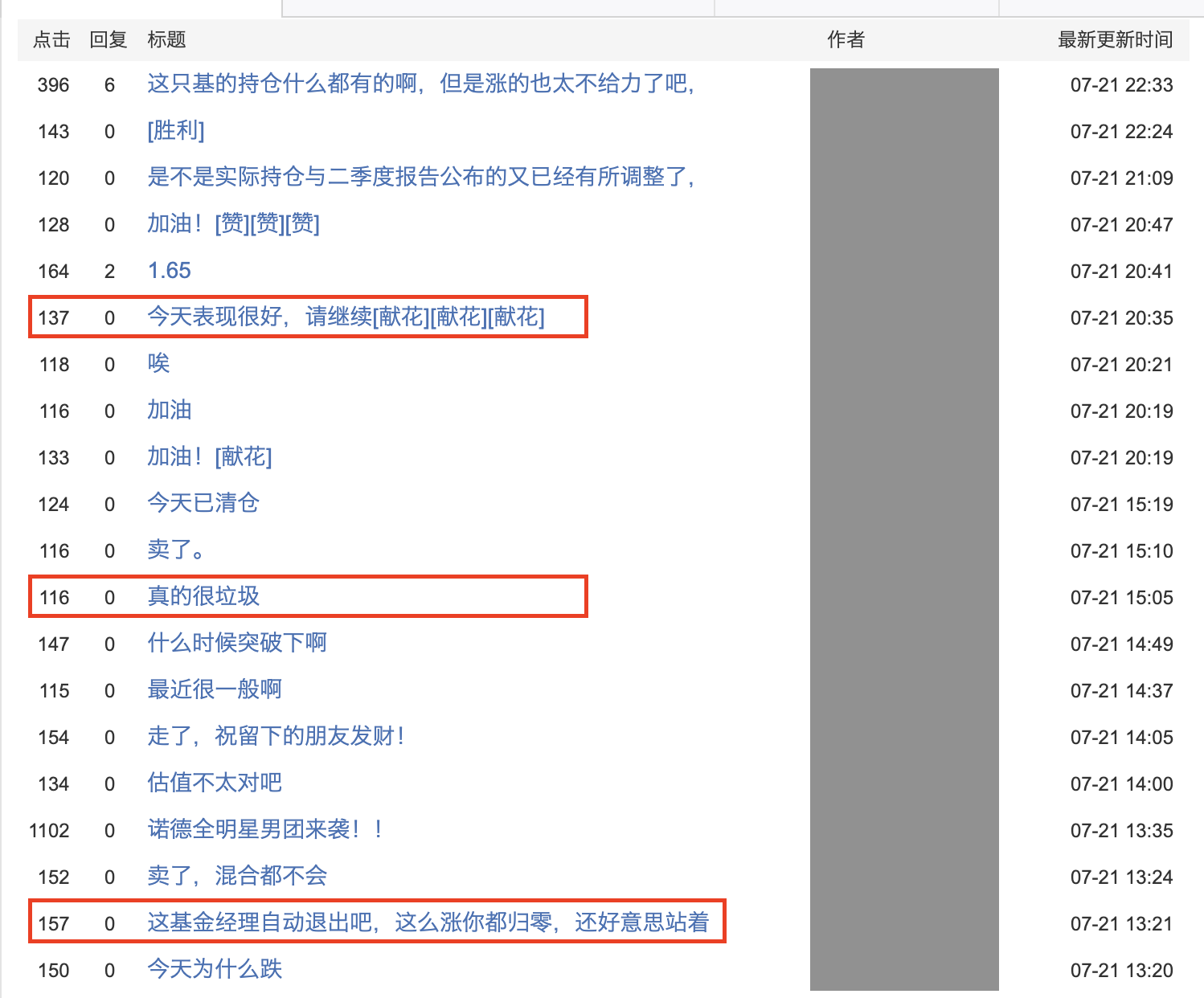

上面,我介绍了基金的本质和选基金的要点。接下来,我要纠正一个普通投资者常常陷入的投资误区:在自己购买的基金表现不好的时候,不思考自己的问题,而是甩锅给基金经理,说他们水平低,表现差。我在某基金App上随便找了一只基金,你可以看一看,购买这只基金的投资者都说了什么。

在一天之内,有夸的,有骂的,但以骂的居多,而且跟理性的分析比起来,大部分都是纯情绪宣泄。我把这些宣泄情绪的投资者,全部归为“神经错乱”投资者那一类。那么,他们错乱在哪呢?

我们前面已经讲得非常清楚了:选基金,其实就是由你这个董事长确定投资赛道,并且选定负责具体操作的基金经理。

一只你选定的基金亏钱了,有80%的可能,应该归罪于你的投资验证失败,你选的赛道有问题,只有20%的可能是这个基金经理造成了一些超额亏损。而且,这个基金经理是你选的,他的历史业绩全部都是透明的,你难道不应该事先就判断出他的能力好坏吗?结果你却遇到亏损就骂,遇到盈利就夸,这样被情绪控制的“董事长”,我估计应该很难成功吧。

说白了,基金经理只是为你打工的,你这个董事长把大方向选错了,却把锅甩给基金经理这个职业经理人,我都要替他们说一句“这锅我不背”。

所以,最后我想再次强调一下支点投资法的关键点,那就是精确匹配投资支点与投资行为。投资支点崩塌了,我们就干净利索地退出,汲取经验教训,开启下一轮投资验证过程就好,奇奇怪怪的甩锅行为是懦夫和“神经错乱”的表现。

小结

今天这一讲,我们详细讨论了基金这个重要的投资手段。我把今天的重点总结在了下面,你需要跟着我再回顾一遍:

- 基金并不是一种具体的投资标的,而是一种投资工具。

- 选基金第一步,是基于资产配置组合或者支点投资法,选择一个你认可的投资品类。

- 选基金第二步,是在你选定的投资赛道上,选择一名优秀的基金经理。

- 你投资的基金表现不好,要首先验证自己的投资支点是不是崩塌了,而不是甩锅给基金经理。

今天这一讲,我们更多是从基金的本质和方法论上去讨论基金投资,并没有涉及到具体的选基金操作。不过不用着急,我们下一讲就邀请李腾老师详细地介绍一下,如何用科学的方法选出一只优质的基金。让我们一同期待吧。

最后需要补充一句,这一讲涉及的基金仅用于举例说明,不构成任何购买建议。

思考题

买基金最忌讳的就是频繁交易,你觉得是为什么?你可以从基金的特点和基金的交易费率两个角度,来回答一下这个问题吗?

思考这个问题时,建议你打开基金App,去查一下不同种类基金的交易费率。

欢迎你在留言区与我交流讨论,我们下一讲见。