12 KiB

13|实战知识:让我们编程计算下怎么还房贷最合适

你好,我是王喆。

上一讲,我详细讲解了买房的决策链条。但是我知道,还房贷这个问题还困扰着很多想买房的同学。那么今天,我们就来个实战环节,带你编程算一算到底怎么还房贷比较好。

提到还房贷,你可能会有一堆细节问题:

- 首付多点好,还是少点好?

- 贷款30年好,还是15年好?

- 是提前还款合适,还是按计划还完合适?

- ……

确实,一套商品房的贷款动不动就一两百万,如果处理不好,会直接影响到我们未来的现金流和生活质量。但你可别忘了,我在开篇词里就讲过,我们程序员在财富管理上是有三大优势的。今天,我就利用我们独有的“程序员优势”,编程验证一下各种房贷方案的优缺点,帮你彻底解决关于还房贷方式的疑问。

影响房贷的因素有哪些?

作为一个程序员,当我们着手解决问题的时候,要做的第一件事情是什么?我想你对此肯定不会陌生。我们首先要做的,就是清晰地定义出这个问题。

“怎么还房贷比较好”,这个问题的表述显然是非常模糊的。那我就来帮你翻译翻译,看看怎么更清晰地定义它。

这个问题应该是:如何确定房贷的首付金额和还款年限,让我们的家庭财富在一个目标期限上最大化?

现在我相信你已经明白了,我们其实是在解决一个最优化问题。要确定的变量很简单,只有两个,就是首付金额和还款年限;优化的目标也很简单,就是指定一个目标期限,比如30年,让我们的家庭财富在这个期限内积累得最多。

说实话,这个问题要是放到咱们程序员的算法面试中去,估计都显得太简单了。但就是这样,仍然有大量的程序员想不清楚这个问题,还需要求助别人。这个现象本身就很值得我们分析。如果你也是这样一位程序员,完全不会把你学习的专业知识运用到生活中去,那真是得反思一下了。

言归正传,定义清楚了问题,我们还得弄明白影响家庭财富的主要变量有哪些,这样才能编程去优化它。从我自己的经验出发,我觉得主要有下面六项:

- 房产总价

- 房产升值速度

- 房贷利率

- 工资收入

- 理财收入

- 家庭生活支出

这六个变量,再加上问题中的两个关键变量,首付金额和还款年限,共同组成了影响家庭财富的所有要素。那剩下的事情就简单了,我们就编程来看一看,到底如何贷款才能让我们积累的家庭总财富最多。

为了方便你自己进行实验,我开源了一个计算房贷的小程序,你可以去这个GitHub地址clone下来,自行演算。

首付到底是付得多好,还是付得少好?

好,那么我们先来着手解决第一个最关键的,也可能是你最关心的问题:我们买房的时候,是应该多交一点首付,还是应该以最低的首付比例贷款,把余钱放在自己手里?我们举个例子来说吧。

我们假设小Y是一名在北京工作了五年的程序员,他看上了一套郊区小两居,价值350万元。小Y工作这5年,积累了100万存款,同时父母可以支援他100万,也就是说他有200万可以动用的购房款。这时候问题就来了:他是把200万全部用作首付,还是只交35%的首付款(122.5万)?

现在我们已经知道了房产总价这个关键变量,假设还款年限为30年,为了解决首付金额的问题,我们还是要考虑上面列出的其他5个要素。这里,我们根据目前(2021年8月)的客观情况,给出这些变量。

- 房产的升值速度:我们假设是每年3%。

- 房贷利率:目前是4.65%。

- 工资收入:小Y的工资税后收入是每月3万元。

- 理财收入:我们按永久组合的收益率来算,是6.8%。

- 家庭生活支出:每月5000元。

明确了这些要素,我们就来看一看,在这两种首付方案的前提下,30年后小Y家庭的财富总额分别是多少。

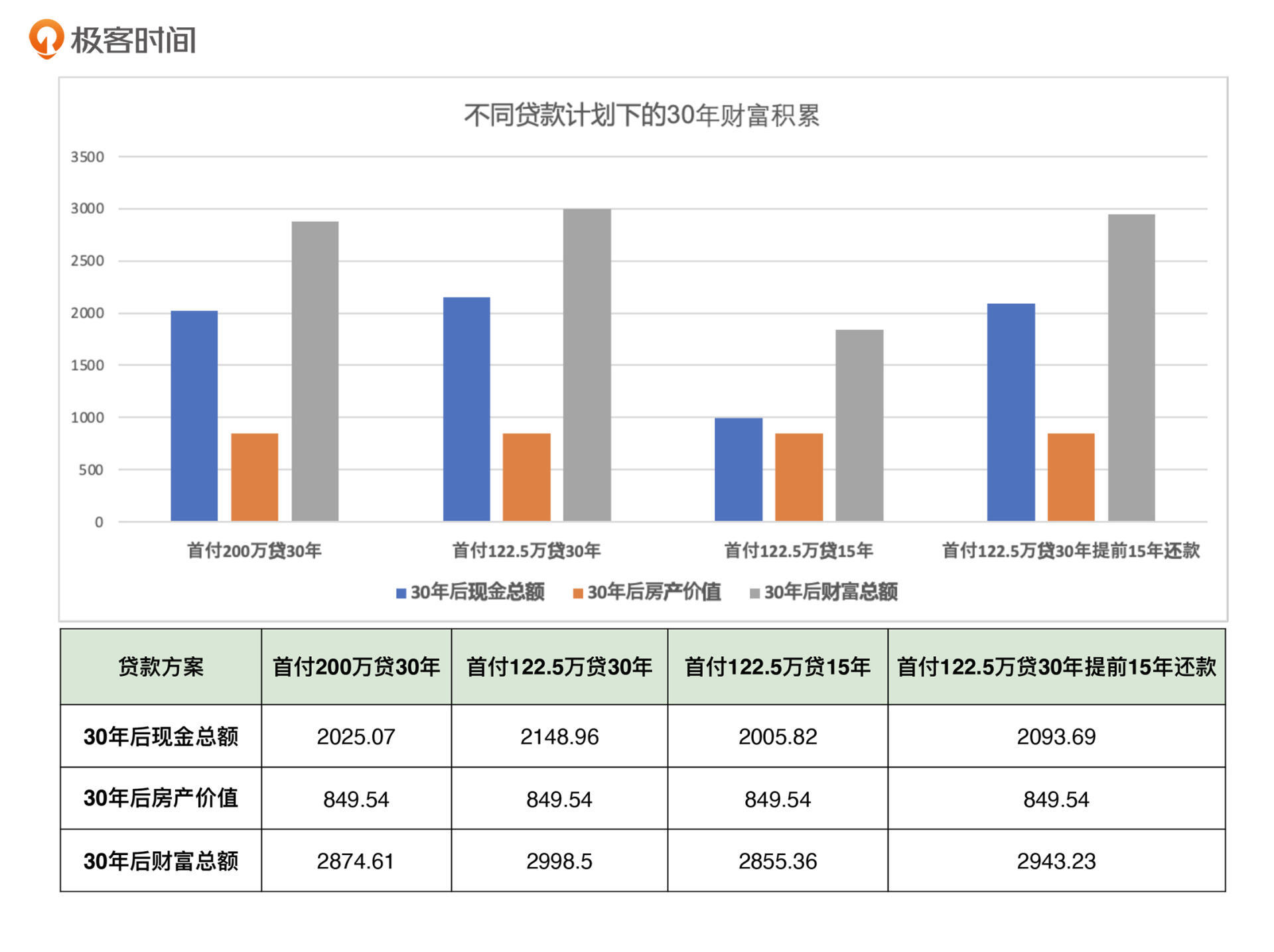

通过程序进行模拟后,我把得到的结果展示在了下面的柱状图中(这里先看左侧两图的对比)。

从图中我们看到,同样是贷款30年,如果小Y只交122.5万的首付,留下剩余的77.5万作为理财款,那么在还完贷款的30年后,他的财富总额会是2998.5万;而如果把200万全部作为首付,他的财富总额是2874.6万。低首付方案的财富总额多出了100多万。

通过这个对比,我们似乎可以得出结论,应该是首付交得越少越好。至少在小Y的这个场景下,这个结论肯定是正确的。那么是不是说,在所有场景下,都是首付交得越少越好呢?你可以先思考一下,这一讲的后面,我再详细谈这个问题。接下来,我们先来看第二个关键问题,贷款期限。

到底是贷款30年好,还是贷款15年好?

除了首付的金额,你可能还纠结于贷款期限的问题:到底是贷款30年好,还是15年好呢?除此之外,对于那些已经有了房贷的同学,在有余钱的情况下,要不要提前还贷呢?

要回答这两个问题,我们当然还是要让程序“说话”。这里我们继续用小Y的例子:在首付款固定为122.5万的情况下,我们把贷款期限分别调成30年和15年,让我们看一看30年后,两种情况下的最终结果。

再回到上面的图片,观察第二个和第三个柱状图,你会发现:采用这两种贷款方案,最后得到的结果差异也很大,贷款15年的财富总额足足少了140多万。

这个结论确实有点反直觉,按理说贷款15年的话,我们还的房贷利息应该比贷款30年低很多,为什么反而少积累了这么多财富呢?这个原因也先不展开说了,我们等会一起详细分析。

可能还有同学会说:我现在已经贷款了七八年了,也攒了一些闲钱,我在纠结是不是应该早点还掉房贷。那我们就再验证一下“贷款30年,在第15年的时候一次性还清剩余贷款”这个方案怎么样。

从图1 我们看到,这个方案的财富总额是2943.2万元,比最优方案少了50万左右。所以和按时还款比起来,提前还款的方案其实也没有什么优势。

经过这几次的验证,似乎说明首付越低,还款时间越长,就越有利于我们财富的积累和增长。事实到底是不是这样呢?在这个结论的背后,还隐藏着什么别的关键因素吗?下面,我们就来好好讨论一下。

影响房贷的终极要素是什么?

不知道你有没有注意到,我们在做上面的计算的时候,默认了小Y的理财能力是比较强的:能够坚持用永久组合配置自己的所有理财资金,能够产生稳定的6.8%的年化收益。其实,这个要求对普通人来说是非常高的。

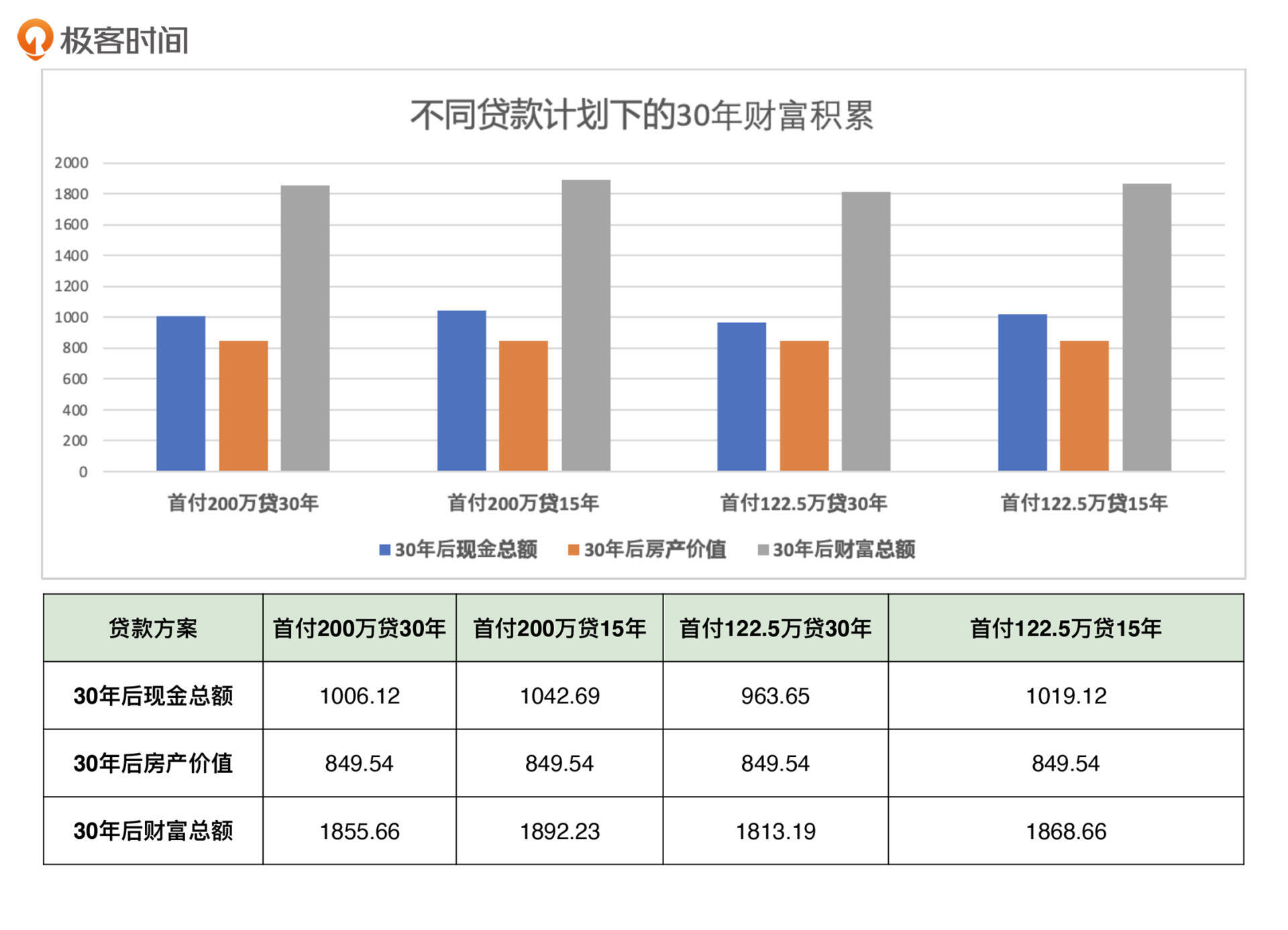

如果我们假设小Y是一个极端保守的人,只存货币基金或者银行定期,他的理财收益率只有3%,那么结论会不同吗?我们还是沿用上面的几个贷款方案,只把理财收益率从6.8%修改到3%,看看结果会不会有什么不同。

看完图2的结果,你可以惊奇地发现我们的结论逆转了,现在首付高、还款时间短成了更合适的选项。其实,如果理财收益率降低到3%,上面关于贷款期限和是否提早还贷的实验结果也会逆转,你可以自己通过程序实验一下。

有心的同学可能会问了:那其他变量呢?比如个人收入、生活支出的改变,会导致结论反转吗?很简单,你再用我们的程序模拟一下就行了,我这里就直接说结论了:不会。只有理财收益率和房贷利率的关系,是影响房贷方式的终极要素。

用一句话总结就是,如果你的稳定理财利率能够高于房贷贷款利率,那么首付少付、还款年限长合适;反之,如果你的稳定理财利率低于房贷贷款利率,那么首付多付、还款年限短合适。

为什么会这样呢?除了程序演算的结果告诉了我们这个事实,从逻辑上其实也不难理解。举个例子:可以想想,如果你少交了50万首付款,把这些钱拿去理财,是不是能够赚到钱,赚到的钱能不能抵消掉那多出的50万贷款产生的房贷利息。如果能抵消,甚至超出,那你还能获得多余的理财收益;如果不能,那你就不如趁早还贷,因为你的理财能力还不够强。

结合实际情况选择合适的贷款方案

当然,如果首付付得少的话,还有一些其他的好处。比如,流动性资金会多一些,能够抓住未来更多的投资机会,能够有现金应对更多不可知的应急事件,等等。但是,我们并不能简单地说首付多好还是少好,关键是要根据实际情况制定最适合自己的方案。

拿我自己的例子来说,我在做买房决策的时候会做两件事:

第一件,是根据自己掌握的资金,严格地控制购房预算。

比如,假设我现在有200万购房款,我要把房价和购房款的比例控制在两倍以内,那我的购房预算就是400万。

第二件,是尽量少付首付,留一些流动资金。比如我在真正贷款的时候,即使可以付50%的首付,也会按照35%的比例付首付。

一方面,这是因为我对自己的理财能力有足够的信心,相信自己有能力实现超过4.65%的理财收益;另一方面,我目前在美国工作,这里的房贷利率比在国内低得多,只有2.65%。在这种利率情况下,如果理财能力强的话,就应该寻求高贷款加理财的组合方案。

这里再强调下,你要结合实际情况选择合适的贷款方案。如果房贷利率进一步上涨,或者当前其他投资标的的收益都不稳定,再或者你对自己的理财能力没有信心,那么多付首付、还款年限短、提前还贷当然是更划算的选择。

小结

今天的这节实战课,可以说是充分发挥了我们的程序员优势,解决了还房贷这个过程中的很多细节问题。最后,再重复一遍我们的结论:

如果你的稳定理财利率能够高于房贷贷款利率,那么首付少、还款年限长合适;反之,如果你的稳定理财利率低于房贷贷款利率,那么首付多、还款年限短合适。

思考题

-

我知道很多人面临着这样的问题:手头的钱只够付最低的首付,还款压力还特别大,每个月还了贷款,就没有多余的钱理财了。结合这两讲的内容,你觉得有没有什么好的方法,能改变这样的处境?比如说,能够通过改变房贷计划来解决吗?还是有什么其他的解决方法?

-

你觉得通货膨胀会影响到你的房贷决策吗?如果拿不定主意,你可以通过修改咱们的程序验证一下。

期待你在留言区聊聊自己的想法,如果这一讲内容对你有帮助,也欢迎分享给你身边的朋友。我们下一讲见。