150 lines

18 KiB

Markdown

150 lines

18 KiB

Markdown

# 22|轮动策略:如何踩准市场变换的节奏?

|

||

|

||

你好,我是李腾。今天我来讲另一个重要的投资策略,轮动策略。

|

||

|

||

上一讲,我介绍了趋势跟踪策略,它主要是根据一个资产标的近期的走势,作出做多或者做空的决定。所以,它比较的是同一投资标的自身不同时期的价格,是一种纵向对比的策略。而今天我要介绍的轮动策略,则是通过比较不同资产标的的相对性价比,来作出投资决策的,是一种横向对比的策略。

|

||

|

||

这已经是我们讲的第三种投资策略了,不同投资策略的目的都是在投资中盈利,但它们理解投资的角度却是千差万别。今天,我们就一起来看看这些问题:轮动策略是从哪个角度来理解投资这件事情的?我们又应该如何设计一个具体的可执行的轮动策略呢?现在,我们就正式开始今天的旅程吧。

|

||

|

||

## 轮动策略和趋势跟踪策略的对比

|

||

|

||

刚才我提到,轮动策略是进行横向对比,趋势跟踪策略是进行纵向对比。这么说可能还是太笼统了,那么这两种投资策略的具体区别在哪里呢?

|

||

|

||

这里我举一个简单的例子,你就可以看出这两种策略的差异了:假设资产A近期持续下跌,如果是经典的趋势策略,一定是做空的。但是,如果资产A是同类资产里跌得最少的,那么轮动策略就有可能做多这个资产。也就是说,和资产A本身的价格变动趋势比起来,轮动策略更关注的是资产A在同类资产中的相对表现。这是两种投资策略的整体性区别。

|

||

|

||

在趋势跟踪策略里,对每一个投资标的,我们都单独训练一个模型。而在轮动策略里,我们把不同投资标的的数据混在一起,作为样本,来训练一个统一的横截面模型。趋势策略里的预测模型更关注标的资产未来的绝对收益,轮动策略里的横截面预测模型,则更关注不同标的之间的相对好坏。

|

||

|

||

一般而言,趋势跟踪策略更适合底层具体标的的交易操作,而轮动策略更适合顶层配置。例如,在多品种多周期复合趋势跟踪策略中,交易具体每个品种的策略是时间序列模型,但顶层资金如何动态分配到各个品种,一般是用轮动策略。

|

||

|

||

在支撑策略的底层逻辑上,二者也存在着根本性的不同。上一讲我们提到,支撑趋势跟踪策略的底层逻辑有三个,分别是信息的传播过程,经济或产业周期的存在,以及投资者情绪的推动。而支撑轮动策略的底层逻辑,主要是市场上的资金在不同板块、不同风格或不同策略之间切换时的时间差。

|

||

|

||

市场资金在切换赛道的时候,需要一个过程,我们的轮动策略就是要预判或识别这个切换过程的发生,并且在切换之前,或者切换过程的早期,就将自己的资金布局到市场资金将要流入的地方。走在市场的前头,自然就能赚取到超额收益,这就是轮动策略赚钱的道理。

|

||

|

||

这时你可能会说:道理我懂了,可是我们要怎么才能做到预判切换过程,及时进行资金布局,走在市场的前头?这是个好问题,也正是这一讲要帮你解决的轮动策略的难点。下面,我们就先介绍具体的轮动策略有哪些,再看看轮动策略的详细执行方法。

|

||

|

||

## 有哪些常见的轮动策略?

|

||

|

||

市场上常见的轮动策略有很多,比如股票和债券资产之间的股债轮动,全球各国股市之间的国家轮动,股市内的行业轮动、风格轮动和主题轮动等等。这些轮动策略,由模型或者人工判断来驱动,总是超配当前相对看好的资产,低配当前相对看跌的资产。如果模型或者人工的判断是对的,那么轮动策略就能增加你的投资收益,或者在保持收益的条件下减少回撤。

|

||

|

||

下面,我来分别介绍下5种常见的轮动策略。

|

||

|

||

### **股债轮动**

|

||

|

||

首先我要介绍的是股债轮动。因为股票和债券可以说是市场上最重要的两块资产,而且股票和债券的相关性不高,所以股债轮动是一种经常用来解决大类资产配置问题的轮动策略。

|

||

|

||

股债轮动最经典的方法,是比较股票指数的盈利收益率与国债的到期收益率,哪边高投哪边,或者偏配哪边。其中,股票指数的盈利收益率,其实就是股票指数整体市盈率的倒数,也就是指数成分股背后所有上市公司的年盈利总和除以市值总和。

|

||

|

||

从经济逻辑上来说,这种方式是非常合理的。因为我们持有股票,就是为了获得背后上市公司的盈利现金流,而持有国债就是要获取国债持有到期的各期票息和到期本金现金流。到底该持有哪边,应该看哪边的现金流的年化收益更高。这种方法整体比较了两边的两种现金流收益率的高低。

|

||

|

||

此外,还有许多其他支撑股债轮动的模型或者方法。有的人喜欢观察资金的动量效应,例如根据新发行股票基金的募集规模,来判断资金是否在持续流入股市;有的人喜欢根据宏观背景判断,例如根据央行的公开表述,判断未来是加息环境还是降息环境;还有的人喜欢根据通胀和GDP增速,判断大的经济周期,来作出轮动决定。

|

||

|

||

### **风格轮动**

|

||

|

||

我要介绍的第二种轮动策略是风格轮动。顾名思义,风格轮动一般是指在股票投资中对不同风格股票的轮动投资策略。

|

||

|

||

具体来说,投资者喜欢把股票分成不同的风格类别,最常见的风格划分方式有两种,第一种是大盘股和小盘股,第二种是价值股和成长股。其中,大小盘轮动是个人投资者最常考虑的风格轮动策略,简单实用,也不占用过多的交易精力。而在大小盘轮动中,最经典的就是二八轮动策略,下面我来详细介绍下它。

|

||

|

||

二八轮动,指的是市值最大的前20%数量的大盘股和剩下数目占80%的中小盘股之间的轮动。经典二八轮动策略的主要驱动逻辑是动量。动量就是资产近期涨幅的横向排名,它与趋势很像,但多了一层横向比较:看谁过去涨得多或跌得少,然后就买谁。

|

||

|

||

二八轮动假设了市场资金的流动是有惯性的:当近期大盘股涨得多的时候,后续大概率资金还会持续地向大盘股流入;直到这个趋势难以持续下去的时候,资金又会向小盘股流动,而且这个趋势一旦开始,资金就又会一直往小盘股流入。

|

||

|

||

当然,市场上除了动量驱动的大小盘轮动策略外,还有一些其他维度的轮动模型,例如利率模型、基本面模型、估值分位数模型等等。具体采用哪种,你还需要根据自己熟悉的领域和能掌握的程度来决定。

|

||

|

||

### **行业轮动**

|

||

|

||

我要介绍的下一种轮动策略是行业轮动,就是在不同的行业之间进行轮动的策略。和风格轮动一样,驱动行业轮动的模型也可以是动量模型,也就是看哪个行业指数近期涨幅相对较高。除此之外,行业轮动策略还可以基于不同行业的景气周期。比如房地产周期模型就是根据房地产行业,以及相关行业的周期规律来进行轮动的模型。具体来说,在房地产新开工的上升阶段,应该超配钢铁有色建筑建材行业,而在之后的房地产竣工阶段,则应该轮动到一些家电轻工行业。

|

||

|

||

在证券公司研究所,有很多不错的行业轮动模型的报告,一般都在各自团队的公众号里发布。这里,我给出三个不同方向的例子,你可以以它们为起点,链接到更多的报告。

|

||

|

||

* [开源证券金工团队的行业轮动策略典型报告](https://mp.weixin.qq.com/s/6MMJHTxgI5xLqd6TNUEP6Q)(侧重技术分析模型)

|

||

* [华泰证券金工团队的行业轮动策略典型报告](https://mp.weixin.qq.com/s/ByKeQr_7Ahxuknt55NFRdQ)(侧重经济周期模型)

|

||

* [海通证券策略团队的行业轮动策略典型报告](https://mp.weixin.qq.com/s/SDL6wWozFjLbpfZWw96hIA)(侧重人工经验判断)

|

||

|

||

### **主题轮动**

|

||

|

||

还有一种很有趣的轮动策略,叫做主题轮动,你可以把它理解为一种由模型或者流程支撑的,系统化的主题追踪策略。

|

||

|

||

这里举个我自己熟悉的例子。在大约十年前的时候,我曾经听说过这样一件事:当时一家业绩出色的主动股票型私募,宣称自己就是做主题轮动策略的。他们家的基金经理每天晚上七点到七点半,准时收看新闻联播,然后做两个小时的冥想,根据了解到的各个方面的新闻,来判断出市场下面一个阶段可能被追逐的几个热点主题。而这些主题,他们早就提前安排研究员各自准备好了一篮子最相关的股票。于是,第二天这位基金经理就可以根据判断,调整到最新热点的股票组合上了。

|

||

|

||

当然,我并不是说这家私募宣称的决策流程一定是真实的,也并不是推荐你去采用这种方式。但是,这种方式确实有逻辑上的合理性,可以体现出主题轮动策略的大致原理。如果你确实想要进行主题轮动操作,那就需要通过某种方式,建立自己对这个世界变化的快速认知,并把它用投资组合准确地表达出来。

|

||

|

||

### **全球轮动**

|

||

|

||

最后,我想简单介绍下全球轮动,它的意思是在全世界各个国家的股票指数之间进行轮动操作,背后的逻辑主要是考虑各个国家的经济发展水平,或者在全球分工中的定位。比如,一个国家是发达市场还是新兴市场,当前在全球分工中的定位是原材料提供国,还是劳动力输出国,或者是先进科技和资本的输出国。

|

||

|

||

全球轮动策略的门槛比较高,采用这个策略的,主要是一些宏观对冲基金,或者有国际配置经验的大型金融机构。

|

||

|

||

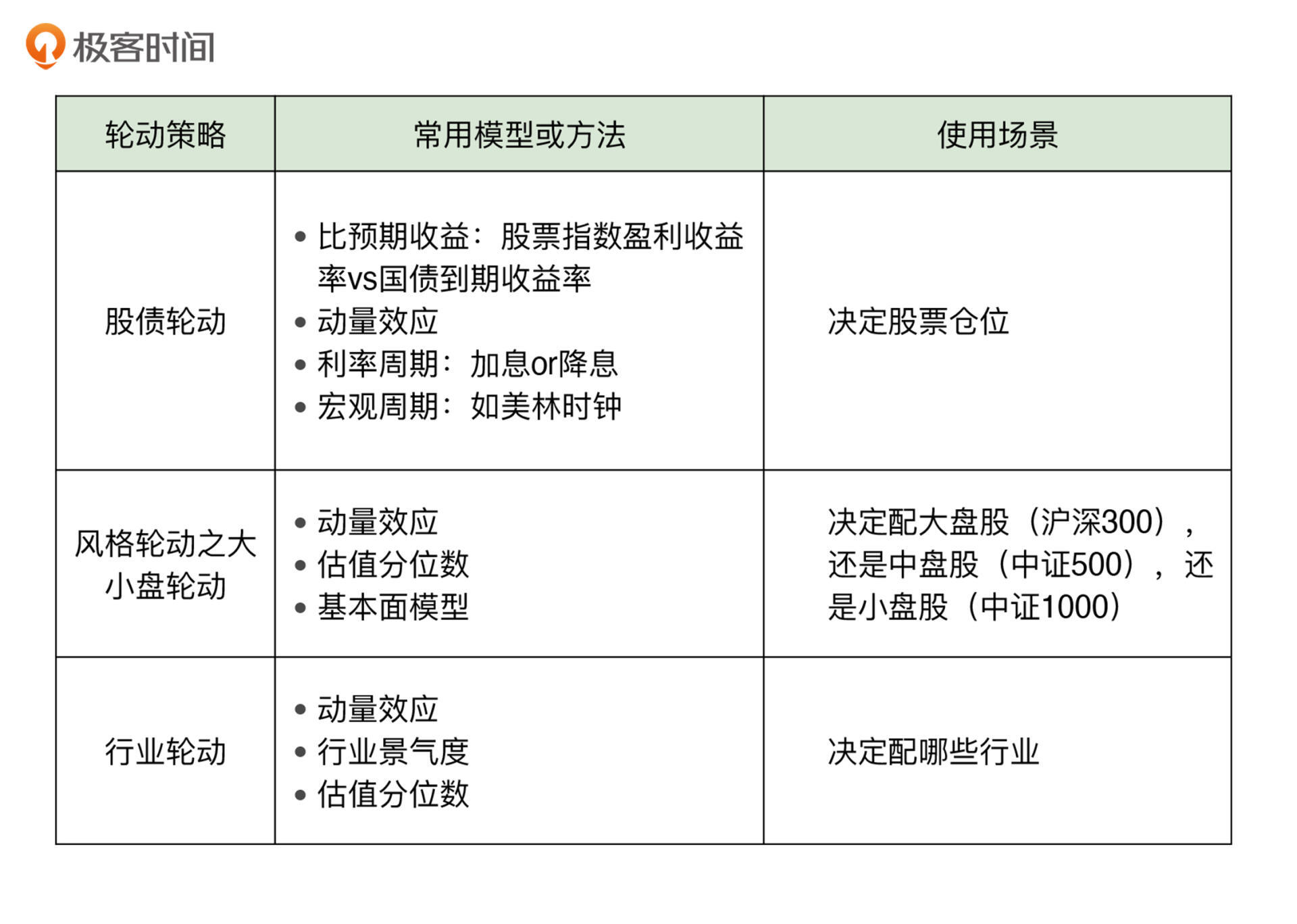

到这里,我介绍了5种常见的轮动策略。其中,普通投资者比较常用的是股债轮动、风格轮动和行业轮动。我把这几种轮动策略、驱动它们的常用模型或方法,以及它们的使用场景总结成了一张表格,来帮助你作出适合自己的选择:

|

||

|

||

|

||

|

||

## 轮动策略的回测实例

|

||

|

||

到这里,我们已经理解了轮动策略是怎么赚钱的,还了解了几种常见的轮动策略。接下来,我们再看看具体怎么运用它们。

|

||

|

||

运用轮动策略进行投资,首先要想清楚投资的逻辑,并在执行前先做回测。回测的重要性,我在上一讲已经强调过了。下面,我就以个人投资者最常用的二八轮动为例,来讲述一下它详细的执行过程,以及回测的结果。

|

||

|

||

### **二八轮动(总是满仓版本)**

|

||

|

||

首先,我们来看总是满仓的版本。

|

||

|

||

我们以沪深300指数和中证500指数为交易标的,其中沪深300指数代表大盘股,中证500指数代表中小盘股。每天回看这两个指数最近20个交易日的涨幅,当沪深300的区间涨幅大于中证500时,持有沪深300;当中证500的区间涨幅大于沪深300时,持有中证500。

|

||

|

||

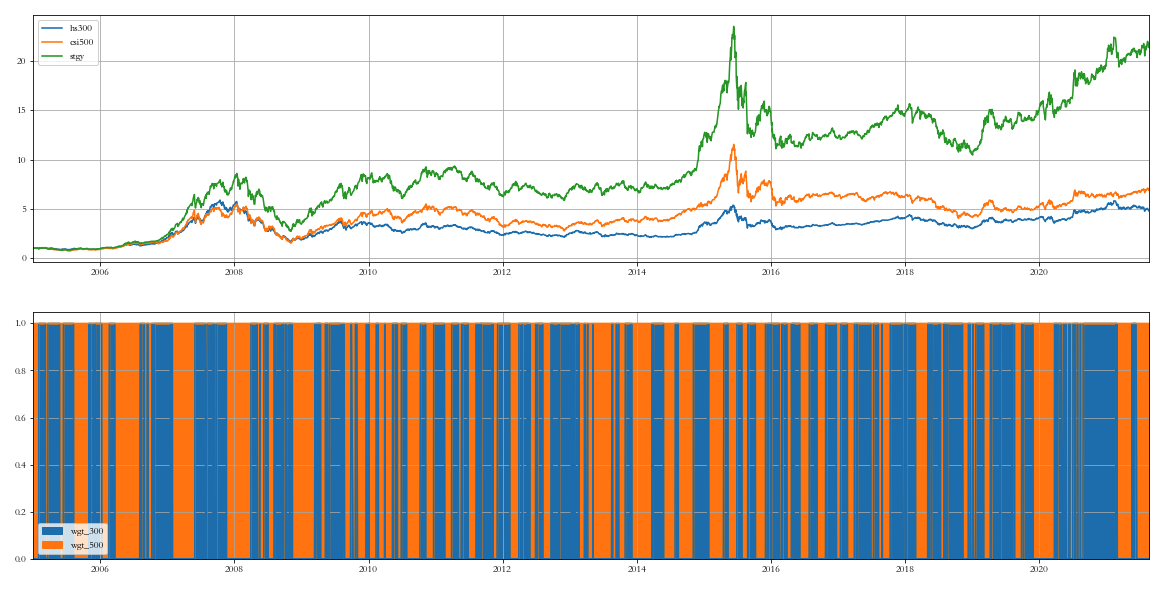

下面的图1由两张子图和一张表格组成。第一个子图展示了两个交易标的和二八轮动策略各自的净值曲线,绿色线、黄色线和蓝色线分别代表二八轮动策略、中证500和沪深300。第二个子图展示了每一天持有的是哪个标的,蓝色是沪深300,黄色是中证500。最下面的业绩指标表中,AnnRet表示年化收益,AnnVol表示年化波动率,SR表示夏普率,MaxDD表示最大回撤,Calmar表示年化收益与最大回撤的比值。

|

||

|

||

|

||

|

||

|

||

|

||

从上述结果可以看出,二八轮动策略在过去16年历史数据上的表现非常优异。从收益角度看,策略的长期年化收益达到了20%,远高于沪深300和中证500分别为约10%和12%的年化收益,长期复利累积下来的财富效应,是沪深300和中证500指数均值的4倍左右(具体请看第一张子图三条曲线最右端的高度)。

|

||

|

||

从风险角度看,策略并没有显著增加波动率,甚至还小幅降低了最大回撤。这说明轮动策略在保持波动和回撤水平的条件下,显著地增强了收益,这些信息提示策略有效。

|

||

|

||

从换手率角度看,策略大体上每两个月轮动一次,频率可以接受。如果你观察更细致一些,看看策略有效性在时间轴上的分布,可以注意到策略在近两年半,也就是2019年以来特别有效,在此期间,沪深300和中证500基本是震荡微升走势,而策略是显著上涨趋势。

|

||

|

||

### **二八轮动(可以空仓版本)**

|

||

|

||

下面,我们来看二八轮动可以空仓的版本。

|

||

|

||

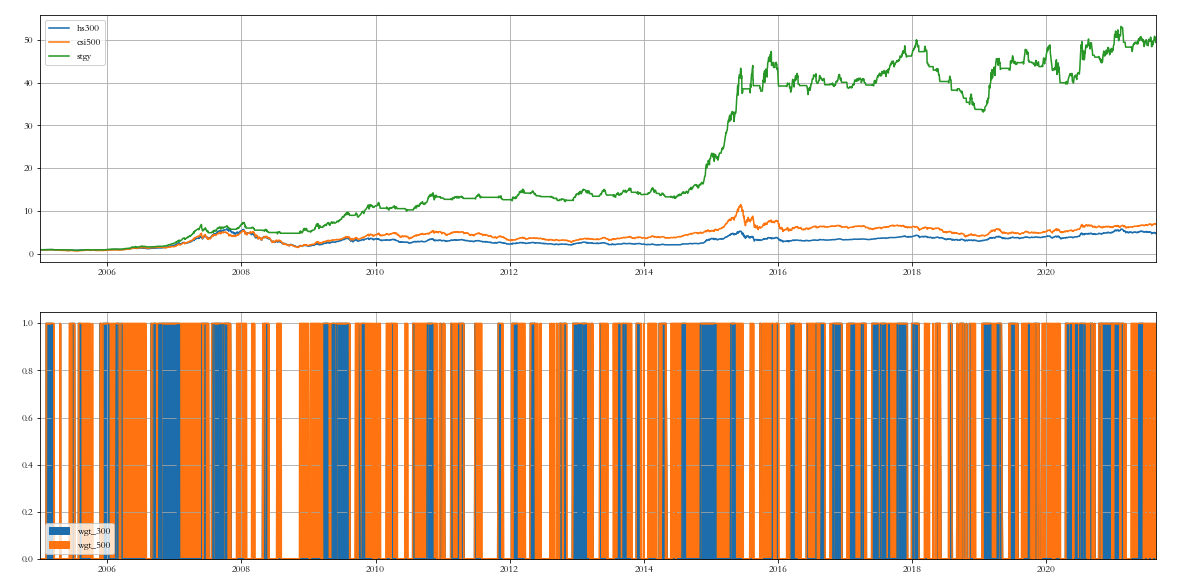

总是满仓版本的二八轮动虽然性价比很高,但回撤水平仍然不是普通个人投资者能接受的,所以我又做了一个可以空仓的版本。它与前面版本的唯一差异就是,当回看20个交易日涨幅时,如果两个指数均为下跌,就选择空仓。

|

||

|

||

|

||

|

||

|

||

|

||

从回测结果可以看出,策略长期年化收益进一步提高到了26%,而最大回撤降低了一半左右,降到了36%,整体效果进一步显著提升。

|

||

|

||

看时段的话,策略明显抓住了2007年牛市、2009年上半年牛市和2015年上半年牛市,也躲过了2015年下半年的股灾。但美中不足的是,因为策略会空仓,所以2019到2020两年的慢牛行情中,策略收获不多,这也是降低最大回撤的合理代价。可以看出,在不同的时段,两个版本各有利弊,你可以根据自己的偏好选择合适的策略版本。

|

||

|

||

为了方便你更好地理解回测的过程,我把相关数据和代码放在了这个[链接](https://github.com/wzhe06/SmartInvest/tree/master/rotationStrategy)中,你可以自己运行尝试下。

|

||

|

||

## 轮动策略的交易执行

|

||

|

||

前面我介绍过,轮动策略主要用于顶层配置,它的交易标的通常是一些资产类别指数。如果直接交易的话,需要买卖一篮子指数成分股,这非常繁琐,所以我们一般会通过交易基金来复制资产类别指数的收益。

|

||

|

||

如果你想要做股债轮动,那么股票部分可以使用宽基股票基金;如果想做风格轮动,可以使用大盘股基金和小盘股基金;如果你想要做行业轮动,那么可以使用各种行业基金。现在市场上这几类基金工具可以选择的种类都非常丰富,能满足你绝大多数的需要。

|

||

|

||

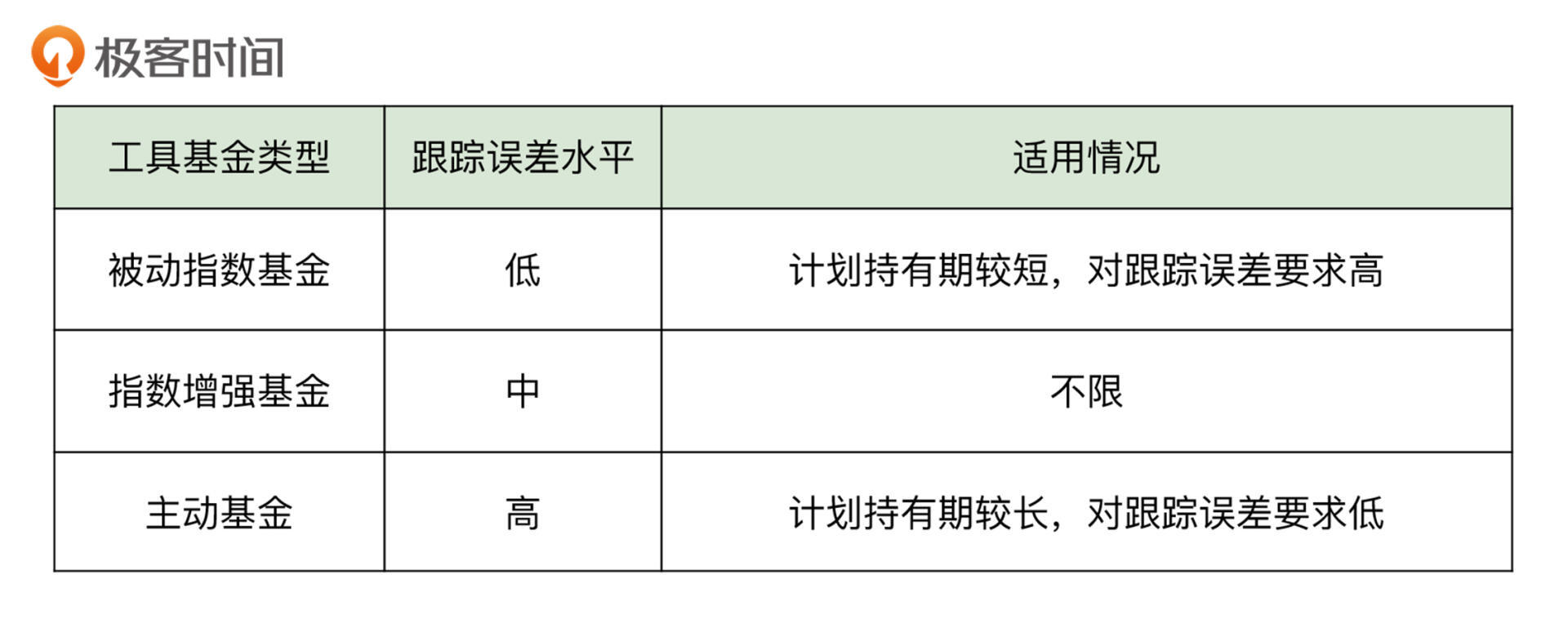

这些工具型基金,都可以根据对资产类别指数的跟踪误差水平分成三类,按跟踪误差水平由低到高排列,分别是被动指数型、指数增强型和主动型。举个例子,如果你要配置医药行业,那么有医药行业的被动指数型基金,也有医药行业的指数增强型基金,还有医药行业的主题型基金,也就是主动基金。

|

||

|

||

那么,如何在这三类基金工具中作出选择呢?我选择的基本原则是:你的计划持有期越短,就应该选择跟踪误差越小的基金工具,这样大概率能够跟上相应资产类别指数的短期涨幅;你的计划持有期越长,就应该选择跟踪误差越大的基金工具,这样你还能预期有一定的超额收益;如果你拿不定主意,就默认选指数增强型基金,因为多数情况下,它是不太费脑子,效果也比较好的选择。

|

||

|

||

|

||

|

||

## 小结

|

||

|

||

今天,我详细介绍了轮动策略的概念、分类,和执行的细节。下面,我就把这一讲的重点知识总结一下,供你回顾:

|

||

|

||

1. 跟纵向对比的趋势跟踪策略相比,轮动策略是比较不同资产标的的相对性价比,来作出投资决策的,是横向对比的策略。

|

||

2. 常见的轮动策略有股债轮动、风格轮动、行业轮动、主题轮动和全球轮动等。

|

||

3. 二八轮动,指的是市值最大的前20%数量的大盘股,和剩下数目占80%的中小盘股之间的轮动。

|

||

4. 具体选择哪种轮动策略,要根据自己可投入的精力,以及自身的信息优势等因素来决定。

|

||

5. 轮动策略主要用于顶层配置,它的交易标的通常是一些资产类别指数,我们一般会通过交易基金来复制资产类别指数的收益。

|

||

|

||

今天我们比较了趋势跟踪策略和轮动策略,前者是纵向的策略,后者是横向的策略,那还有没有更复杂的策略呢?当然是有的。下一讲,我们将学习基于对冲思想的投资策略。毫不夸张地说,它是横向策略的巅峰之作,蕴含了人类构建投资组合的最高智慧,目的是建立一种穿越周期,跟时间、经济形势、单一投资标的涨跌都无关的投资组合。我们经常听到的“对冲基金”,主要就是基于对冲思想来进行投资的。下一讲,就让我们一起揭开对冲思想的神秘面纱。

|

||

|

||

## 思考题

|

||

|

||

如果让你设计一种行业轮动策略,你会怎么设计呢?比如,你会如何确定应该在哪些行业上进行轮动?你选择行业的标准是什么呢?

|

||

|

||

期待在留言区看到你的思考和见解。同时,如果你对这一讲的知识有任何困惑,都可以在留言区提出来,我会一一为你解答。

|

||

|