181 lines

20 KiB

Markdown

181 lines

20 KiB

Markdown

# 21|趋势跟踪:怎样跟着趋势一起赚钱?

|

||

|

||

你好,我是李腾,今天我来讲一讲趋势跟踪策略。

|

||

|

||

上一讲,王喆老师讲解了价值投资过程中的要点,它更关注的是标的本身价值和价格的差异,并利用这种差异来盈利。而今天我要讲的趋势跟踪,可以说是从另一个角度来考虑投资问题的。它更关注的是资产价格的走势,以及如何搭上走势的顺风车来赚钱。

|

||

|

||

听到这里,你应该感觉很熟悉,说不定还想问一句:涨了买入,跌了卖出,这不是谁都会吗?

|

||

|

||

是的,就算不知道这个名词,大部分投资者也应该用过这种投资方法。但我在这里要问你几个问题了:趋势的开始和终结有哪些明显的信号?什么样的趋势跟踪方法是更适合个人投资者的?这些具体执行时的细节问题,往往是投资能否成功的关键。那么今天,我们就一起来看下趋势跟踪策略的底层逻辑,以及具体的实现方法。

|

||

|

||

## 什么是趋势跟踪策略?

|

||

|

||

用最通俗的话来解释,趋势跟踪策略就是“追涨杀跌”:当一个资产的价格近期上涨的时候,我们就做多这个品种;当一个资产近期价格下跌的时候,我们就做空这个品种。

|

||

|

||

这里解释下“做多”和“做空”两个概念。“做多”很好理解,指的是投资者判断投资标的有上涨趋势后,直接买入当前的资产,持有资产等待上涨,然后卖出获利。“做空”,指的是投资者判断投资标的有下跌趋势,先借入标的资产,打个借条,然后用当前价格卖出。等未来投资标的价格下跌后,再用那时的价格买入标的资产,把借条销掉。你可以看到,做多和做空是一对相反的操作模式,一个先买再卖,一个先卖再买,分别通过资产的上涨和下跌来获利。

|

||

|

||

在进行趋势跟踪操作时,我们直接关心的不是这个资产的真实价值,而是它的价格趋势,我们要赚的就是这波趋势的钱。理想情况下,在这波趋势结束时,甚至结束前,我们就应该终止这次趋势操作。

|

||

|

||

在支点投资法中,趋势的出现与结束就是支点设立与消失的信号。你可以回顾下 [17讲](https://time.geekbang.org/column/article/408993) 里投资蔚来汽车的例子,那就是一个典型的利用趋势跟踪策略进行投资的案例。

|

||

|

||

|

||

|

||

## 为什么趋势跟踪策略会有效?

|

||

|

||

趋势跟踪看起来很简单,但却是一种重要而有效的投资策略。无论对于专业投资团队,还是散户投资者来说,它都是不可不深入研究的投资方法。

|

||

|

||

那么,为什么趋势跟踪策略能让我们赚到钱呢?这个策略的底层逻辑是什么呢?简单来说,支撑趋势跟踪策略的底层逻辑有三个,分别是信息的传播过程,经济或产业周期的存在,以及投资者情绪的推动。

|

||

|

||

**先来看信息传播过程。**影响一种资产价格的新信息产生之后,它的传播是需要一个过程的,有的是几分钟,有的是几小时到几天。像比特币这种全新的投资机会,当初甚至花了几年的时间才被大部分投资者注意到。

|

||

|

||

正因为信息的传播不是瞬间的,是有一个过程的,所以资产价格就会在信息传播的整个过程中出现一个单边上涨(利好消息逐步扩散)或单边下跌(利空消息逐步扩散)的趋势。

|

||

|

||

当然,这个单边的走势还会受其他小级别信息的冲击,会产生一些震荡,但趋势一旦形成,是带有持续性的动量的,我们要做的就是利用这股趋势的动量来搭上盈利的“顺风车”。你可能听过这样一种说法:“如果地铁上的大部分乘客,甚至跳广场舞的大爷大妈都在谈论股票,那就到了清仓的时候了。”这就是因为大爷大妈的信息获取能力其实是很弱的,如果他们都得到了这个信息,那就意味着这波信息传播过程就要结束了,也意味着这波趋势的动量已经不足,这时就要密切注意趋势结束的信号。

|

||

|

||

第二个逻辑是**经济或产业的固有周期**。投资标的所处的行业大多具有一定的周期性,这种周期结构一般是由供需力量的强弱交替变化导致的,在经济上具有一定的惯性。

|

||

|

||

就拿我们经常听说的房地产周期举例子吧,一般来说,房价会有一个几年的上升期,然后再有几年的下降期。再比如说猪肉的价格周期,还记得2019年猪肉价格连续10个月上涨,从10元/公斤涨到36元/公斤,而今年猪肉价格又连续5个月下跌,从36元/公斤下跌到16元/公斤。周期性意味着这些投资标的存在中长线的上涨和下降趋势,我们就可以借用这些趋势来获利。

|

||

|

||

第三个逻辑是**投资者情绪的推动**。投资者的恐惧和兴奋情绪往往会加剧趋势的波动幅度,理性投资者就可以利用其他投资者的过激反应来借势盈利。当然,在这个过程中你要时刻保持清醒,从标的的上涨幅度走势、交易量走势中去验证其他投资者的情绪是否高涨,一旦发现减弱的趋势,就应该及早结束这次投资。

|

||

|

||

上面就是趋势产生的三个内在逻辑。明白了支撑趋势跟踪策略的底层逻辑,我们就可以分析这个投资者最关心的问题了:如何判断趋势产生和结束的时间节点?接下来,我就介绍几种和趋势相关的常见技术指标。

|

||

|

||

## 常见的趋势指标有哪些?

|

||

|

||

我们在事后看某个投资标的的趋势线时,都能很直观地看出哪一段时间是上升趋势,哪一段是下跌趋势。例如下面这张表示沪深300指数价格走势的图片里,上涨和下跌的趋势都很明显。

|

||

|

||

|

||

|

||

但是在实际的投资过程中,我们需要在事前就发现趋势的出现和结束信号,而且这些信号最好是可量化的,不需要人工的观察。接下来,我就列出几个常用的趋势相关指标。

|

||

|

||

### **趋势指标1:近期涨幅**

|

||

|

||

最简单的趋势指标,就是该投资标的近一段时间的涨跌幅。例如,追踪一个投资目标,看它最近一个月的涨跌情况,如果上涨超过5%就做多,如果下跌超过5%就做空,否则就空仓。这是最简单的趋势指标,但强烈依赖于回测系统来确定具体的参数。而且由于过于简单,有一定的失效风险。

|

||

|

||

### **趋势指标2:双均线系统**

|

||

|

||

双均线系统是另一种常见的趋势指标,它指的是利用两个不同周期的价格均线之间的关系,来确定趋势的走势。短均线高于长均线,我们就认为进入上涨趋势,反之就认为进入下跌趋势。

|

||

|

||

常用的均线包括5日均线、10日均线、20日均线、60日均线等。双均线系统一般会使用其中的两条均线,一条短均线,一条长均线。举个例子,用10日均线作为短均线,用60日均线作为长均线,然后每天观察短均线是在长均线的上方,还是下方。如果短均线在长均线上方,就说明趋势仍然在上涨过程中,就发出做多信号,否则就发出做空信号。

|

||

|

||

### **趋势指标3:布林带**

|

||

|

||

第三个常用的趋势指标叫“布林带”,它是一个经典的交易通道突破类指标。布林带的计算要稍微复杂一些,下面我来详细讲解下。

|

||

|

||

首先,我们根据投资标的最近20个交易日收盘价的均值和标准差,确定价格的上轨和下轨。具体来讲,上轨是均价加上两倍标准差,下轨则是均价减去两倍标准差,上下轨之间的价格区域就被称为价格通道。然后观察价格的变化,当最新价格在上下轨之间变动时,认为是正常波动,当价格突破上下轨时,认为趋势出现。

|

||

|

||

举个例子,图3中展示了布林带在2015年股灾发生前后的实际效果。图中,assset就是标的资产沪深300的价格曲线,MA是均线,up和down分别是按刚才说的方式计算的上下轨。图中,我们用红色箭头标出了布林带发出看涨(向上箭头)和看跌(向下箭头)信号的位置。结合发出信号后的实际走势可以看出,基于布林带的趋势预测在这一段时间的准确率还是非常高的。

|

||

|

||

|

||

|

||

在具体操作中,当价格曲线上穿上轨的时候,说明上涨趋势建立,需要做多;当价格曲线下穿下轨的时候,说明下跌趋势建立,可以做空;当最新价格重新回到20日均线时,说明上涨或者下跌的趋势结束,这时候平仓。

|

||

|

||

到这里,我们就掌握了三个判断趋势的工具,那它们到底好不好用呢?接下来,我们就用一些回测试验来验证一下。

|

||

|

||

## 常见趋势指标的回测效果

|

||

|

||

首先要说的是,对你依赖的交易信号进行历史回测是投资中最重要的环节,没有之一。历史回测相当于对一种投资想法进行高强度的验证。通过分析回测结果,我们就可以在使用这些交易信号进行实盘投资之前,对它们各自的投资效果和细微差异有客观的了解,达到“去伪存真”的目的。

|

||

|

||

在做回测时,最重要的注意事项就是要避免引入未来数据。换句话说,就是在每一个历史时点上生成当时的交易信号时,一定要屏蔽掉那个时点之后的数据。因为一旦引入了未来数据,你的回测效果就会异常的好,但这种利用了未来数据的交易信号在实盘交易中是不可用的,因为用到的“未来数据”在计算时点还没获得。

|

||

|

||

下面,我就给出前面介绍的三种趋势指标的回测结果。

|

||

|

||

### **近期涨幅的回测结果**

|

||

|

||

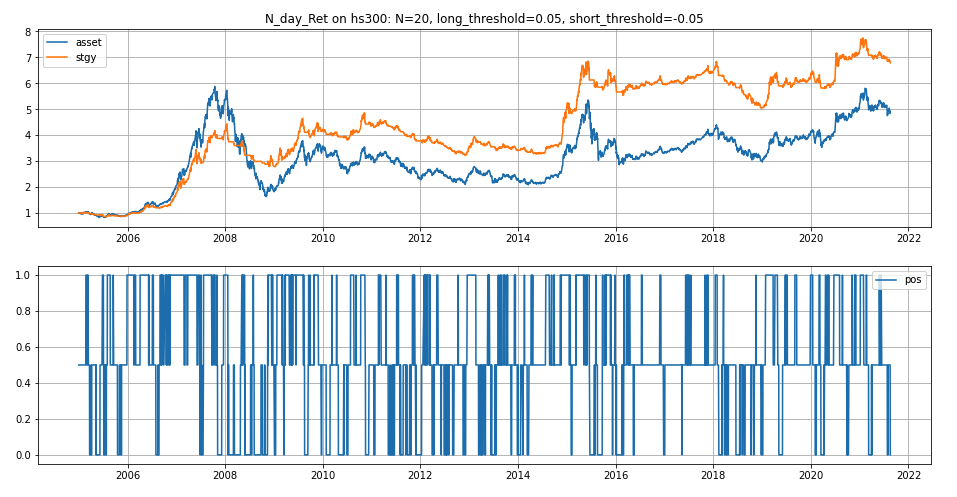

在近期涨幅指标中,我们选取的参数是:回看天数N=20,根据回看期上的涨幅决定交易方向,看多阈值long\_threshold=0.05,看空阈值short\_threshold=-0.05。选取参数后,在我们最熟悉的沪深300指数上进行回测。因为普通投资者不太容易做空沪深300指数,所以回测中我们决定仓位的规则是:当指标看多时满仓,当指标看空时空仓,其他时间半仓。

|

||

|

||

|

||

|

||

|

||

|

||

在图4中,asset代表投资标的(蓝色线),stgy代表趋势策略(橙色线),pos代表仓位;AnnRet表示年化收益,AnnVol表示年化波动率,SR表示夏普率,MaxDD表示最大回撤,Calmar表示年化收益与最大回撤的比值。

|

||

|

||

你可以看到,用简单的近20个交易日涨幅来做趋势策略,就能显著改善对沪深300的投资效果:长期年化收益升高了约2%,而波动率从26%降到16%,最大回撤从72%降到37%。

|

||

|

||

看细节的话,使用趋势跟踪策略最大的好处在于避开了2008年和2015年下半年这两次A股历史上最大的暴跌,但在2019和2020两年牛市上的效果是比保持满仓沪深300弱的,这也是为了避开暴跌必然要付出的代价。同时,你可以从橙色的仓位变动图看出,仓位调整是相对频繁的,平均每个月都要调整一到两次,在执行过程中会比较占用个人时间,这是另一个代价。

|

||

|

||

### **双均线系统的回测结果**

|

||

|

||

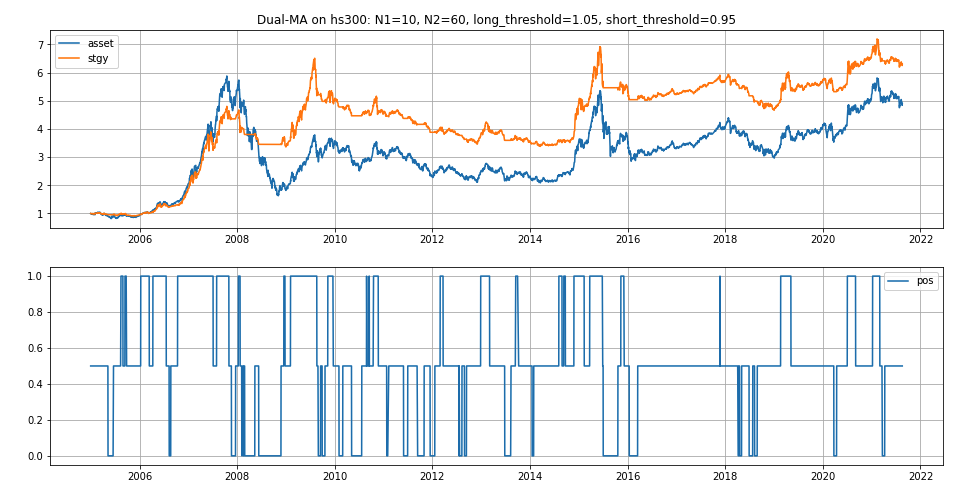

我们再看一下基于双均线系统的趋势跟踪策略。这里我们选取的参数是:短均线回看天数N1=10,长均线回看天数N2=60,根据短均线与长均线的比值决定交易方向,看多阈值1.05,看空阈值0.95。

|

||

|

||

选取参数后,我们在沪深300指数上进行回测,决定仓位的规则和上面保持一致:当指标看多时满仓,当指标看空时空仓,其他时间半仓。

|

||

|

||

|

||

|

||

|

||

|

||

从结果可以看出,双均线系统在上述参数设置下的效果要弱于前面的近期涨幅指标。例如,2009年下半年和2015年下半年的回撤只避开了一小部分,但仍然显著改善了对沪深300的长期投资效果。而且它的好处在于,仓位调整的频率比近期涨幅指标要低很多,大致平均每两个月才调整一次,个人投资者可以比较轻松地实施。

|

||

|

||

### **布林带的回测结果**

|

||

|

||

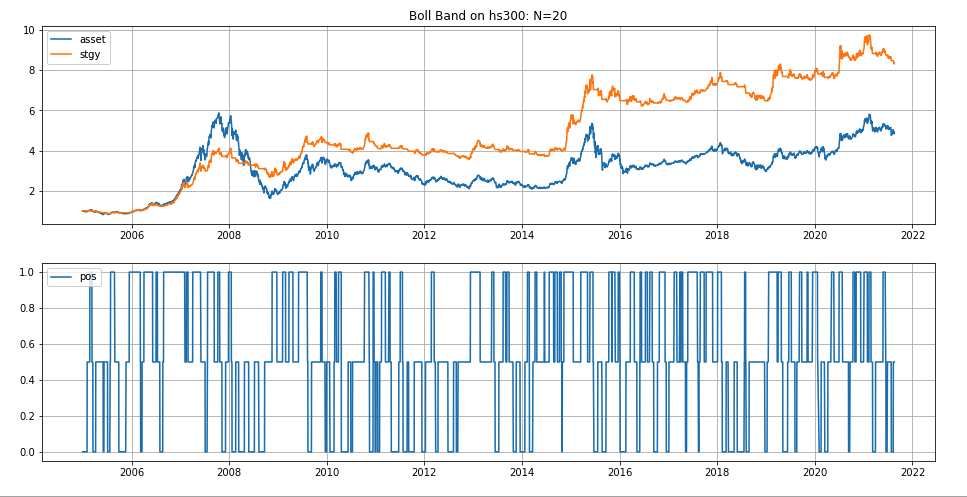

最后,我们来看基于布林带的趋势跟踪策略。我们选取的参数是回看天数N=20,同样在沪深300指数上进行回测,决定仓位的规则还是一样的:当指标看多时满仓,当指标看空时空仓,其他时间半仓。

|

||

|

||

|

||

|

||

|

||

|

||

可以看出,基于上面的参数选择,布林带的效果是三个指标中最好的,它的策略净值走势线也最好看。最大回撤被控制到了沪深300的一半以内,而长期年化收益甚至高于沪深300本身,夏普率也接近翻倍,唯一的缺陷是调仓频率还是有点高,平均每个月1次左右。

|

||

|

||

我把这三个趋势跟踪策略的结果总结在了下面的表格中,你可以更直观地对比它们的优缺点:

|

||

|

||

|

||

|

||

不过这里要说明一点,到底哪个指标好也和你选择的参数有关,还是需要你多尝试,根据实际情况作出判断。

|

||

|

||

我们也可以把上面的趋势指标应用在其他的指数、个股或者期货上,方法是一样的。举个例子,在期货交易中是可以做空的,那就可以进一步利用趋势跟踪策略的优势,从价格的趋势性下跌中赚钱。

|

||

|

||

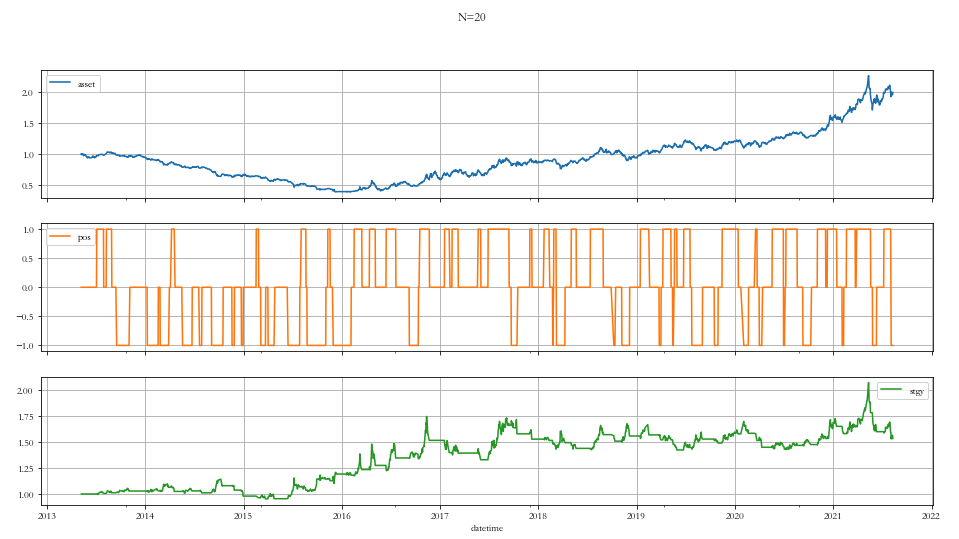

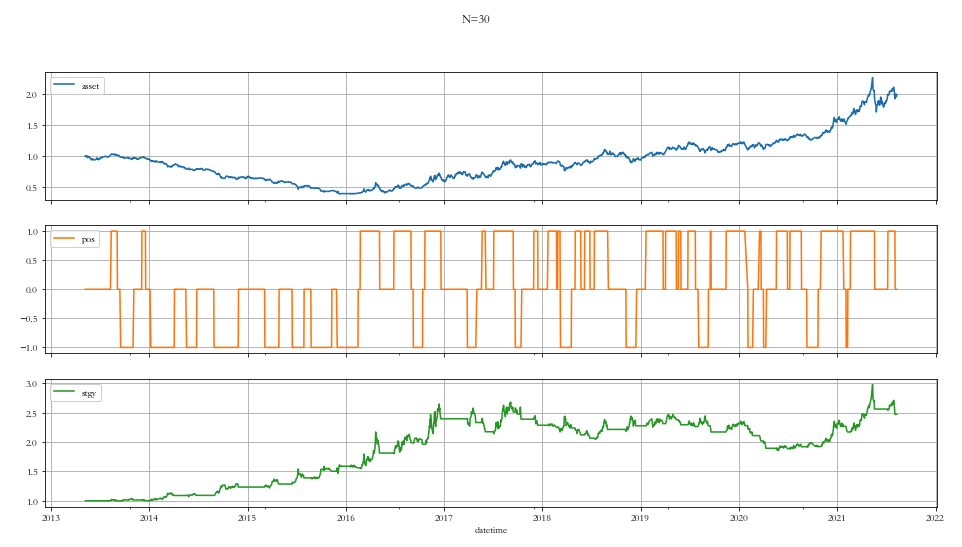

接下来,我们就看一下布林带策略在螺纹钢期货上应用的例子。下面两张图片,分别是利用回看20天的布林带和30天的布林带生成的趋势跟踪策略。你可以先观察一下,它们的回测结果有什么不同,这一讲的最后我们还有相应的思考题。

|

||

|

||

|

||

|

||

|

||

|

||

|

||

|

||

|

||

|

||

还需要说明的是,今天讲的三种常见的趋势指标只是最简单的例子,可以作为你研究趋势跟踪策略的起点。你可以在这个基础上不断进行改进,从而更准确、更及时地识别出趋势的开始和结束。

|

||

|

||

例如,在迭代趋势指标的过程中,你还可以考虑频率的变更,以及引入新的信息维度。

|

||

|

||

变更频率,就是在上述各种趋势指标中,把日频数据改成分钟频率或秒钟频率的数据。比如看最近20分钟的涨幅,来决定下一分钟的仓位,这就是趋势策略的频率变更。对于不同的投资标的,使趋势策略有效的频率是不同的,而且情况也是在动态变化的,所以你需要结合实际情况来变更频率。

|

||

|

||

引入新的信息维度,指的是除了使用价格数据,还可以使用成交量或者持仓量数据,或者使用跟这个品种有关的其他信息。举个例子,如果你交易的是商品期货,比如螺纹钢期货,那你就可以用螺纹钢的现货价格来配合生成一些识别趋势的信号。如果这些改进能让你对趋势起止的识别更快更准,就能改进你的策略表现。

|

||

|

||

## 执行趋势跟踪策略时,有哪些需要注意的地方?

|

||

|

||

说到这里,我还想和你分享三个关于趋势跟踪策略的要点。这些要点是我长期运用趋势跟踪策略后总结出的经验,希望你能从中有所收获:

|

||

|

||

**第一,典型的趋势跟踪策略的特点是:胜率比较低,但胜利幅度比较大。**

|

||

|

||

通俗地讲,就是“半年不开张,开张吃半年”。比如在交易螺纹钢的策略中,策略会频繁建仓,试图去抓住上涨的趋势。但大多数情况下,这些上涨的趋势都是假象,于是策略基于后续的验证会尽快平仓,产生小幅的亏损。但一旦抓住一次上涨的大趋势,就可以抹平甚至超过之前的总亏损。这样的特点存在于各类投资标的上。

|

||

|

||

**第二,要多通过回测去确定策略的敏感程度。**

|

||

|

||

任何投资标的的价格在不同周期上的趋势都不是“一帆风顺”的,都会有一些中途的震荡。过于敏感的策略,容易被小级别的震荡荡出去,从而错过整体趋势的收益;过于钝化的策略,又容易在策略拐头的时候过晚退出,增大损失。

|

||

|

||

所以,要开发一个趋势策略,主要难点在于把握识别趋势起止的敏感度。如果想做到既提高敏感度,又降低误判率,那就必须要增加输入信息的维度,提高分类的准确性。由于不同投资标的特点不同,我们只能通过大量的回测和实盘去调整和确定策略敏感程度。

|

||

|

||

**第三,建议个人投资者重点关注中长期趋势跟踪策略**。

|

||

|

||

长线趋势具有长期的生命力和较大的容量,是趋势跟踪策略的主流,而且各行业的经济周期都是中长线的,更容易追踪到周期性的大趋势。相对来说,有大量专业投资团队参与的短线趋势策略赛道比较拥挤,竞争比较激烈,本质上是一种比拼人才、研发能力甚至硬件资源的军备竞赛。所以,我建议个人投资者慎入“高度内卷”的短线趋势策略赛道,重点关注中长期趋势跟踪策略。

|

||

|

||

## 小结

|

||

|

||

今天,我详细介绍了趋势跟踪策略,讲解了支撑它的底层逻辑和具体的实现方法。下面,我再总结下这一讲的要点,供你回顾:

|

||

|

||

1. 对趋势跟踪策略最通俗的解释,就是“追涨杀跌”。

|

||

2. 支撑趋势跟踪策略的底层逻辑有三个:所有信息都有一个传播过程;经济和各行业都有固有周期;投资者情绪助推交易趋势。

|

||

3. 好的趋势跟踪策略的开仓和平仓时点应该符合你对趋势的直观感觉,近期涨幅是最基本的趋势指标。

|

||

4. 执行趋势跟踪策略的要点有三个:趋势跟踪策略的特点是胜率低但胜幅大;要通过回测,确定策略的敏感程度;个人投资者应重点关注中长期趋势跟踪策略。

|

||

|

||

为了方便你做进一步的尝试,我把这一讲涉及的几个回测案例的数据和代码放到了[这个链接](https://github.com/wzhe06/SmartInvest/tree/master/trendStrategy)中。

|

||

|

||

这一讲的趋势跟踪策略,是教你去赚取一波趋势的钱。但是你可能还有问题:市场上的投资标的那么多,各种趋势一定是此起彼伏的,我们有没有办法让趋势连续起来呢?下一讲,我们就一起解决这个问题,我会讲一讲跟多个投资标的相关的策略,轮动策略。

|

||

|

||

## 思考题

|

||

|

||

我们前面讲到,在螺纹钢期货上做布林带指标回测时,N=30的效果比N=20好了很多。那么请你仔细思考一下,N=30比N=20好这么多,背后的逻辑可能是什么?这个结果是巧合,还是必然?

|

||

|

||

欢迎你在留言区与我交流讨论,我们下一讲见。

|

||

|